株式譲渡とは?メリット・手続き・契約・税金を税理士が解説

- 記事監修: 小池 俊 (税理士)

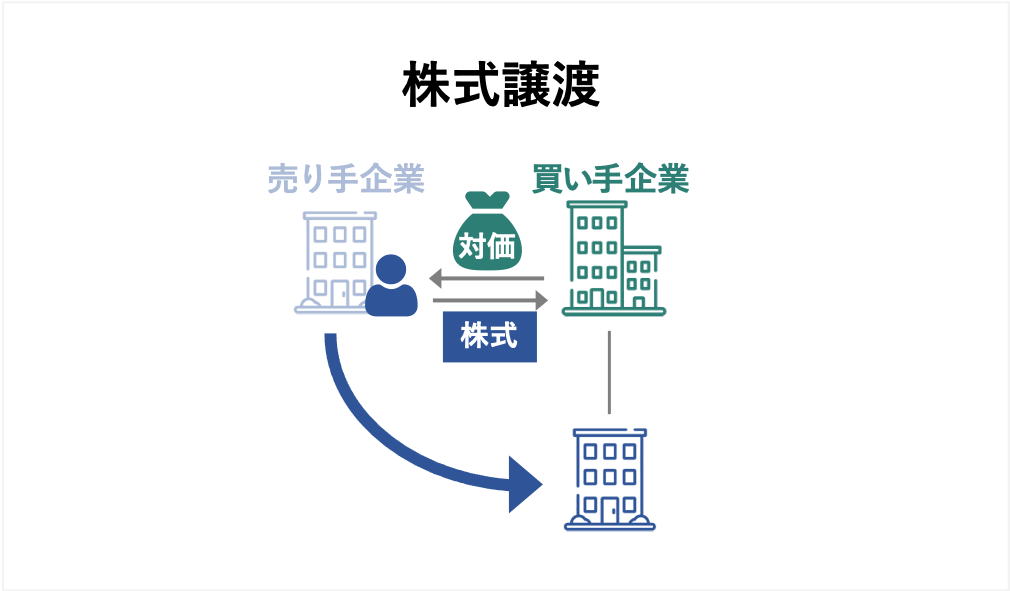

株式譲渡とは、売却会社の株主が持つ株式を、買収会社に譲渡し、会社を売買する方法です。

中小企業のM&Aの多くは株式譲渡によって行われています。

株式譲渡のメリット・デメリット、手続き、契約書、かかる税金・価値算定方法・事例について解説します。

株式譲渡は、売却会社の支配権を取得する、もしくは経営に参画するために、売却会社の株主が保有する株式の全部又は一部を取得する取引のことをいいます。

M&Aで最も一般的なスキームで、成約したM&A取引の約7割で株式譲渡が選ばれています。

未上場の中小企業による株式譲渡を前提とする場合、株式譲渡が選ばれる理由としては以下の事柄が挙げられます。

なおこの章では、事業譲渡(一部のみの譲渡も含む)と比較した株式譲渡のメリットをご紹介しています。

株主が個人の場合、譲渡所得への税率は約20%となり、事業譲渡と比べて税金が安く抑えられます。

譲渡代金の約80%が譲渡側オーナーの手元に残るため、創業者利益の最大化がしやすいスキームと言えます。

一方で、事業譲渡を選択した場合はここまで低い税率で売却することは難しくなります。

取引の主体は株主ではなく、売却企業の法人となります。

譲渡対価は買収企業から売却企業に支払われますが、他の所得と合算して35%前後の法人税率が課されます。

売却企業から経営者個人に配当という形で事業譲渡益を渡した場合、その配当所得には累進課税が適用され、最大で約55%の税率で課税されます。

売却会社に多額の欠損金等がある場合はその分の所得を相殺することで、ある程度の節税が可能ですが、一般的には株式譲渡の方が低い税率となります。

会社法第2条3項および4項の規定より、総株主における議決権の過半数を取得している場合、その会社の経営を支配している(≒支配権を有している)と解釈できます。[2]

つまり、買収側が売却企業の株式を100%取得することで、会社の支配権を全て取得できるのです。

事業の一部譲渡では、特定の事業だけを買収するため、会社全体の支配権を取得することはできません。

また、従業員・取引先との契約も新たに結び直す必要があり、即座に全ての支配権を取得するということにはなりません。

株式譲渡であっても、株式を100%取得しない場合、残りの株主から経営方針に対して反対される可能性があります。

経営者の配偶者や子、親戚等がこの少数の株式を保有していた場合、経営に対して感情的になることもあり、新たな経営者の意思決定をスムーズに実行できない可能性があります。

1株でも株式を保有していれば、その経営者や役員に対して責任を追求することができます。[3]

所謂、「物言う株主」による株主代表訴訟がニュースになることがありますが、その背景にはこのような会社法の定めた株主の権利があります。

上場企業であれば100%の株式を取得することは難しいですが、非上場企業であればM&Aの際に100%の株式を取得できれば、買い手側の経営者はスムーズに支配権を取得し、それを行使することができます。

株式譲渡は売却会社の財産や契約関係を全て買収企業に引き継ぐことができます。

事業譲渡は譲渡の対象が特定の事業のため、会社の全ての財産や契約を引き継ぐことはできません。

たとえ事業の全部譲渡であっても、発行している株式(≒支配権)は売り手の側に残ります。

従業員との雇用契約や取引先との業務委託契約、行政の許認可など、買収企業で新たに契約し、承認を得ていく必要があります。

株式譲渡であれば、そういった手続き自体が無く、会社全体が所有する資産・契約・許認可を全てそのままの状態で引き継ぐことができます。

大幅に手続きを簡略化できます。

そのため、交渉を始めてから1ヶ月程度でクロージングまで完了することもあります。

事業譲渡では、実際に事業譲渡契約書を締結してから、その履行までに数年かかることもあります。

株式譲渡であれば、経営上の都合で、いきなり経営者が交代するのは混乱が生じるので、しばらく元の経営者に居て欲しいという交渉はありますが、株式譲渡の契約自体はすぐ履行することができます。

こういった手続きの簡易さは株式譲渡の大きなメリットと言えるでしょう。

株式譲渡は、譲渡対象の会社は存続し続けます。

取引先との契約や従業員の契約も全て引き継ぐことができます。

事業譲渡に比べ、企業体が保たれるため独立性を担保できます。

PMI(譲渡後の統合・シナジー効果を最大化するためのプロセス)のために元の経営者が円満な関係で社内に数年残る場合もあり、そうなれば従業員にとっても安心して新しい経営体制でのスタートを迎えることができるでしょう。

[2]会社法第2条3項、4項(e-Gov)

[3]会社法847条1項(e-Gov)

株式譲渡は会社全体が取引対象のため、株式を全体の50%以上手放せば単独で取締役の選任などの重要な議決ができなくなり、売却会社の実質の支配権を失います。

事業譲渡では特定の事業だけ切り出して売却することができるため、会社名を含む法人格は売却側の手元に残すことができますが、株式譲渡で100%の株式を売却した場合には自分の手元に法人を残すことはできません。

株式譲渡は負債も財産の一部として買い手に引き継いでもらうことができます。

ただし、あまりにもその負債が大きすぎる場合は、買い手がつきにくい場合もあります。

そういったケースでは特定の事業のみ切り出すことのできる事業譲渡に切り替えることで、買い手がつき現金化しやすい事業のみ売却することができます。

採算が取れない事業が会社内にあると、その部分がマイナス評価となり、譲渡価額が減ってしまいます。

少しでも高い価額で株式譲渡するためには、不採算事業を会社分割で切り離したり、採算が取れない分野から撤退したりすることが有効です。

何かしらの方法で不採算事業を切り離すことで、マイナス要素が減るため、譲渡価額を高める効果が期待できます。

株式譲渡は会社全体を全て買い手が引き継ぐ取引です。

そのため、負債も財産として引き継ぐことになります。

交渉の初期は決算書等で負債を確認することになりますが、その後DD(デュー・ディリジェンス)を通して、精緻な財務状況・実態の把握を進めるにつれて、帳簿に記載の無い簿外債務・簿外負債等が判明する場合もあります。

買い手側はこういった負債と将来の収益性をトータルで考えて、慎重に価値算定を進め、最終的な株式の買い取り額を調整していく必要があります。

株式譲渡では、売却企業は買収企業の傘下に入りますが、会社組織はそのまま存続します。

そのため、企業文化の違いや、新しい経営陣との関係性によってはシナジー効果が出にくい場合があります。

DDやトップ面談の際にこういった企業文化の見極めや、相性を確認しておくことも重要になるでしょう。

売却会社の経営者が100%の株式を保有し、その株式を全て買収できる場合は問題がありませんが、もし株主が分散している場合、買収会社が全ての株式を取得できず、支配権を100%手に入れられない場合があります。

株主が分散している場合には、対象の株主から直接株式を買い取るのが一般的です。

ただし強制力はないため、株主から売却を拒否される可能性もあります。

その場合には、会社法第179条に規定された「株式等売渡請求」という手法が役に立ちます。

総株主の議決権のうち90%以上を保有する株主であれば、同意がなくても強制的に株式を買い取ることが可能です。[4]

議決権の要件を満たさない場合には、「全部取得条項付種類株式」や「株式の併合」といった手法を用いるのが一般的です。

ただし、どちらも専門的な知識を要する手続きであるため、こちらの対応策を用いる際にはM&Aや事業承継に詳しい専門家にサポートを依頼しましょう。

株式譲渡は、売却会社の株主と買収会社の間で株式譲渡契約を結び、その契約内容に従って、譲渡代金が売却側に支払われ、その引き換えに買収側は取引対象会社の株式を譲り受けます。

ただし、これは株券不発行会社に関する手続きです。

会社法第128条1項の規定で株券発行会社の場合は、相手方への株券の交付が株式譲渡における効力発生の要件となるため注意しましょう。[5]

株式譲渡は、事業譲渡と比較して、取引先や従業員との契約を新たに結び直す必要が無いため、シンプルな手続きで譲渡が完了します。

以下は株式譲渡手続きの流れ(株式譲渡制限が有る場合)です。

譲渡制限株式については後述で詳しく説明します。

【経営及び会社方関連手続き】 | 【独禁法・金商法・市場関連手続】 |

|---|---|

トップによる株式譲渡の大筋合意 | 公取委・監督官庁等への事前確認 |

基本合意作成、取締役会承認、基本合意締結 | →適時開示、臨時報告書提出 |

株主からの委任状取得 |

|

株主からの譲渡申請 |

|

株主総会(取締役会)での株式譲渡決議 |

|

株式譲渡契約調印 | →公取委への届け出 |

売買代金決済(クロージング)※届け出から30日経過後 |

|

株主名簿書き換え |

|

臨時株主総会での代表者選任決議 |

|

登記申請(役員交代等) | 買収対象企業側での手続き |

出典:木俣貴光『.企業買収の実務プロセス<第2版>』p171 (中央経済社、2017年)

株式譲渡制限

会社法上、株主は原則的には自由に株式を譲渡できます。

しかし、会社は定款によって株式譲渡に対して、条件をつけることができます。

株式の全部または一部について譲渡するには、株式総会(取締役会)の承認を要する旨を定款に記載することが認められています。

主に非上場会社において、会社にとって望ましくない人物に株式が渡ることを防ぐメリットがあります。

株式譲渡の取引においては、株式譲渡制限が定款に記載されている場合、株主総会の承認を得なければ、その株式譲渡を実行できないため、その承認が得られることを、株式譲渡契約の前提条件として、買収会社と売却会社の株主の間で契約を結ぶ場合が多く見受けられます。

株式譲渡契約書とは、株式譲渡の売却側と買収側で締結される、株式の譲渡価格や支払いなどについて双方の最終的な合意事項を契約書として結ぶものです。

株式譲渡取引の中でも、法的拘束力を伴う最終契約となります。

譲渡価額を決定する際の基準となる企業価値を算定する方法は、マーケット・アプローチ、インカム・アプローチ、コスト・アプローチという3種類に大別できます。

実際には複数の手法を用いる場合や、売り手と買い手それぞれの経営者による定性的な評価も加わります。

基本となるこれら3つの手法について、それぞれ特徴を解説します。

マーケット・アプローチは、株式市場での市場価格を元に評価する方法です。

売却対象会社が上場企業であれば、その市場株価を元にして評価します。

非上場会社であれば、同じ業界・類似した上場企業の市場株価を元に評価します。

マーケット・アプローチは、市場株価を元として企業価値を算定するため、客観性が高く、公正な評価方法といえます。

そのため、上場企業の価値算定では重視されます。

また、非上場企業であっても、類似する企業が上場企業で存在すれば、その市場株価が重視されます。

市場株価は時期要因によって変動するため、ある程度長い期間での平均値を見て、一時的な変動が反映されすぎないような工夫が必要となります。

インカム・アプローチは、売却対象会社の稼ぐ力(収益力)を元に評価する方法です。

代表的な手法として、DCF(ディスカウンテッド・キャッシュフロー)法があります。

DCF法とは、売却対象会社に将来期待されるキャッシュフローに対して、見込まれるリスクを加味し、現在価値として、割り引いて算出する方法です。

DCF法は将来のキャッシュフローの計画をパターンごとに詳細にシミュレーションし、様々なシナリオでの価値算定が可能になります。

柔軟な評価が可能な一方、主観的な要素も入りやすいため、合理的なロジックに基づきキャッシュフローが評価できるかが重要となります。

インカム・アプローチにはその他にも以下の手法があります。

モンテカルロ・シミュレーションを用いて、変動要素・不確実性等を乱数として織り込み、算出するDCF法です。

割引率・資本等の変化をキャッシュフローに織り込んだ現在価値を利用して算出する方法です。

未来に予想される配当を資本に還元して算定する方法です。

コスト・アプローチは、売却対象会社の純資産を賃借対照表等で確認し、それを元に評価する方法です。

純資産という明確な基準を元に算定するため、比較的簡易に算出することができます。

中小企業等の規模の小さいM&A取引では、M&Aの取引前に簡易的に推定価値を売却価格の相場目安として用いられることがあります。

具体的には、以下の評価方法で算出されます。

売却会社の有する資産の時価より、負債の時価を引いて、企業の価値を評価する方法です。

賃借対象表上の純資産をそのまま評価する方法です。

M&Aサクシードでは会員登録(無料)をしていただいた方に無料で推定売却価格の算定サービスを提供しております。

気軽にご利用ください。

売却会社の株主には株式譲渡による所得に対して税金が課されます。

個人の場合は申告分離課税により、譲渡益の20.315%となります。

法人の場合は、法人税率の課税となります。

株式譲渡では、第三者間での適切な価格(時価)での取引であれば、買い手側には課税は通常発生しません。

親族やグループ会社で株式譲渡を行う場合、価格が恣意的に決められる可能性があることから、税法上、規定された方法で評価した価格で売買をすることが望ましいいとされています。

税法上の評価額から乖離した価額で売買すると、税務上、寄付金や贈与と認定され、余計な税金発生するリスクがあります。

通常のM&Aは第三者間で行われるため、価額が恣意的に決められるおそれが少ないことから、当事者同士の交渉によって決められた株式売却価額が税務上も時価相当して認められます。

1995年の創業以来、首都圏と関西圏を中心に総合リユース業を展開し、連続増収を実現させているトレジャー・ファクトリー。

現在は家具、家電や雑貨、ファッション、スポーツ・アウトドア用品、ゴルフ用品、ブランド品などのリユース店舗と自社ECサイト運営のほか、ドレスなどのファッションレンタル、不用品の買取と処分を一体化した引越など、「国内外で8業態・約190店舗」にまで事業を拡大しています。

顧客の新しいニーズに応えるべく、2010年からM&Aに取り組み始めた同社は、今回M&Aサクシードを通じてシステム開発会社である株式会社デジタルクエスト(以下、デジタルクエスト社)とのM&Aを実現されました。

海上・航空輸送、通関ロジスティクスサービスを展開するTRUTH LOGISTICSの代表・青山誠公氏は、より事業を成長させるためにM&Aを検討し、M&Aサクシードに登録。

そこで出会ったのは、陸路での運送業を営む有限会社東航。代表の鶴田和夫氏は70歳を目前に引退を考えていました。

実は、この2社は偶然にも8年前からお付き合いのあるお取引先だったといいます。

千葉県で金属プレス加工メーカーの新栄工業の代表の中村新一氏は、より事業を成長させるためにM&Aを検討し、M&Aサクシードに登録。

そこで出会ったのが同業のアポロ工業。

アポロ工業の代表は70代になり、引退を考えていました。

しかし、アポロ工業の先代社長とトップ面談し、お酒を飲み交わすなかで、製造業のことをちゃんと分かってくれるアポロ工業に引き継ぎたいという思いを持ち、2020年1月に一緒になることができました。

GHインテグレーションは、エンジニアの派遣事業(SES)を展開している会社です。

フーバーブレインは、主力である企業向けのサイバーセキュリティ事業や、ITシステムの構築業務、働き方改革の支援業務を展開している会社です。

M&Aを行った当時、譲渡企業は55人以上のエンジニアを抱えており、職場環境や給料などの労働条件の改善を課題としていました。

そこで同社は、エンジニアの労働条件を改善し、事業をさらに成長させる目的で、上場会社であるフーバーブレインとのM&Aを行いました。

一方で譲り受け企業は5GやIoTなどの領域への対応を重要視していました。

この目的を達成するために、同社は優秀なエンジニアを抱えているGHインテグレーションを子会社化しました。

2021年3月、両社は株式譲渡と株式交換のスキームを用いてM&Aを行いました。

本件のM&Aにより、GHインテグレーションはフーバーブレインの子会社となりました。

株式取得の価格と株式交換の時価を含めた実質的な譲渡金額は2億6,640万円です。

Eatreatは、管理栄養士・栄養士向け応援サイトである「Eatreat」の運営や、管理栄養士・栄養士と企業のマッチング事業を展開してきた会社です。

西原商会は、業務用総合食品の卸事業を展開している会社です。

譲渡企業の親会社は、コロナ禍の影響で赤字となったEatreatを早く切り離したいと考え、事業の選択と集中を図る目的でM&Aを行いました。

一方で譲り受け企業は、「管理栄養士×IT」というビジネスモデルに将来性を感じ、Eatreatの買収を決断しました。

Eatreatと西原商会のM&Aは、株式譲渡のスキームによって行われました。

譲り受け企業の協力もあり、「早く成約したい」という譲渡企業の希望に適う形でM&Aが成立しました。

豊富な実績や安心できる企業体質を持つ西原商会にグループ入りしたことで、Eatreatは大手食品会社のプロジェクトや自治体の案件を受注できるようになりました。

また、オーナー経営者が変わったことで、社員の雰囲気も以前と比べて良くなったとのことです。

FLPは、トラックの整備工場や中古車販売事業を運営してきた会社です。

富士運輸は、大型トラックによる長距離輸送事業を展開している会社です。

現在はグループ全体で年商393億円の大手物流企業であり、トラック2,090台、従業員約2,345名を抱えています。

譲渡企業は、経営者の高齢化に伴う事業承継を目的にM&Aを行いました。

当時同社は、後継者が身近に不在だったため、大手物流会社への事業承継を検討していました。

しかし3年経過しても話が決まらなかったため、M&Aサクシードに登録して自ら株式譲渡の相手企業を探すことを決意。

6社あったオファーの中から、社長の人柄が良かった富士運輸とのM&Aを行いました。

一方で譲り受け企業がM&Aを行った目的は、売上・市場シェアの拡大です。

都心へのアクセス性が良い立地にある整備工場に魅力を感じ、M&Aを決断しました。

2021年2月、両社は株式譲渡のスキームを用いてM&Aを行い、FLPは富士運輸の子会社となりました。

M&Aサクシードでのスムーズなやりとりを通じて、両社のM&Aはわずか2ヶ月で成立しました。

マルコビジネスサポートは、静岡県でサービス業を主な対象とした人材派遣および人材紹介業を展開している会社です。

碧海スタッフは、愛知県で製造業や物流業界などへの人材派遣・人材紹介業を展開している会社です。

譲渡企業は、後継者不在に伴う第三者への事業承継を目的に、M&AのマッチングプラットフォームであるM&Aサクシードに登録。

10社以上あったオファーの中から、「今後もできる限り社長業を続ける」という条件と合致する碧海スタッフとM&Aを行いました。

一方で譲り受け企業は、コロナ禍により製造・物流に特化した外国人の派遣事業で大きな打撃を受けたことで、M&Aを活用した事業拡大の検討を始めました。

隣接する地域で他業種への人材派遣事業を行っていることや、譲渡企業の経営者が何十年間にわたって人材事業を運営してきたことに魅力を感じ、マルコビジネスサポートとのM&Aを行いました。

株式譲渡の手法により、マルコビジネスサポートは碧海スタッフの子会社となりました。

仕事を続けて経験やノウハウを伝えたいと考えた譲渡企業の社長と、経験や知識を学びたいと考えた譲り受け企業の社長の思いが合致したことで、M&Aはわずか2ヶ月で成約しました。

株式譲渡の完了後は、双方企業の社長が共同で代表を務め、譲渡企業の社名や従業員、取引先も継続しています。

COMBOは、主にVR・ARのシステム受託開発を手がけてきた会社です。

テクノモバイルは、モバイルアプリのWebシステムの開発事業を手がけている会社です。

譲渡企業が株式譲渡を実施した目的は、経営の先行き不安を解消することです。

当時同社は、コロナ禍の影響で従業員の生活を守ることに不安を抱えていました。

そこで同社は、高い技術力と大規模案件を持つテクノモバイルへの株式売却を行いました。

一方で譲り受け企業は、優秀なエンジニアを確保し、地方への事業拡大を実現する目的で、COMBOとのM&Aを実施しました。

2020年、COMBOとテクノモバイルは株式譲渡のスキームでM&Aを行いました。

本件の株式譲渡では、テクノモバイルがCOMBO株式の90%を取得しました。

テクノモバイルの子会社となったことで、譲渡企業に在籍している社員のモチベーションは向上しました。

【監修者】

税理士法人山田&パートナーズ マネージャー/税理士 小池俊

14年税理士登録。15年1月から16年3月までTMI総合法律事務所に出向。16年4月よりSMBCコンサルティングに駐在。オーナー系企業・個人資産家に対する事業承継・相続等の総合型のコンサルティングに従事してきた。出向・駐在経験を踏まえ、事業承継型M&A、法人の組織再編、国際税務、税務調査対応、等の案件にも関与しており、税務と法律の双方の視点で業務を取り扱う。

https://www.yamada-partners.gr.jp/

M&A・事業承継のご相談ならM&Aマッチングサイト「M&Aサクシード」にご相談ください。M&Aサクシードが選ばれる4つの特徴をご紹介いたします。

M&Aサクシードが選ばれる4つの特徴

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

M&Aマッチングサイトだから、スピード感のある会社売却を実現しています。同業種、同エリアのマッチングはもちろん、異業種やエリアの違う驚きのオファーも。

さらに、知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。ご相談も無料となりますので、まずはお気軽にご相談ください。